2023年10月1日から導入されるインボイス制度は、正しい税率や消費税額などを買い手に伝えるもので、適格請求書発行事業者であることを条件に仕入額控除を受けることができます。ここでは、インボイス制度の概要と準備すべきことについて説明していきます。

インボイス制度の概要

インボイスとは以下に挙げる要件を満たした請求書などのことを指し、適格請求書ともよばれています。インボイス(適格請求書)を取り扱う事業者になることで、取引先である買い手が消費税の仕入額控除を受けられるようになるのです。発行する請求書などがインボイスとして認められるためには、以下6つの要件(所定の事項)を満たしていなければなりません。

- インボイス発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 費税額等(端数処理は一インボイス当たり、税率ごとに1回ずつ)

- 書類の交付を受ける事業者の氏名又は名称

※国税庁資料より

売り手は、買い手からの求めに応じてインボイスを発行する必要があります。また買い手側も、売り手からもらい受けたインボイスを保存しておかなければなりません。インボイス制度は2023年10月1日から始まりますので、適格請求書発行事業者になろうとする売り手は、あらかじめ納税地を管轄する税務署に対して登録を行っておきましょう。

適格請求書発行事業者になるための準備

前述のとおり、あらかじめ登録しておくことで適格請求書発行事業者になることができます。ただし、適格請求書発行事業者として認められるのは課税事業者に限られますので注意しましょう。

インボイス制度に向けた準備は、課税事業者か免税事業者かによって変わってきます。

課税事業者の場合

一定の基準に基づき消費税の納税義務を負う事業者を課税事業者といいます。課税事業者は以下の準備を行わなければなりません。

インボイスを求められる取引先か確認する

取引先事業者にインボイス交付を求められる可能性があるかどうかを確認します。交付の必要がある場合は、登録番号・適用税率・消費税額等が記載されたインボイスを提供できるよう、環境整備を検討しましょう。たとえば、システムの改修やインボイス対応レジの導入などがこれに当たります。

取引先と情報共有する

自社が適格請求書発行事業者の登録を受けた旨やインボイスの交付方法など、取引先との間で情報共有を積極的に行っていくことが求められます。

自社が買い手となる取引についても想定しておく

自社が買い手となる場合、取引先が適格請求書発行事業者の登録を受けるかどうか確認しておく必要があります。インボイス対象となる取引についても双方の認識を統一しておきましょう。

免税事業者の場合

課税事業者に対し、消費税の納税義務を負わない事業者を免税事業者といいます。

課税事業者となる手続きを行う

免税事業者の要件は、一定期間内の所得が1,000万円未満であることですが、届けを出すことにより課税事業者になることができます。適格請求書発行事業者となることを検討している場合は、あらかじめ税務署に対し消費税課税事業者選択届出書を提出しておきましょう。

まとめ

買い手が仕入額控除を受けるために欠かせないのが、売り手である適格請求書発行事業者が発行するインボイスです。インボイスは国が求める基準を満たしており、登録番号が付いていなければなりません。

売り手・買い手ともに準備が必要となる制度ですので、税務署もしくは専門家に相談しながら態勢を整えていきましょう。

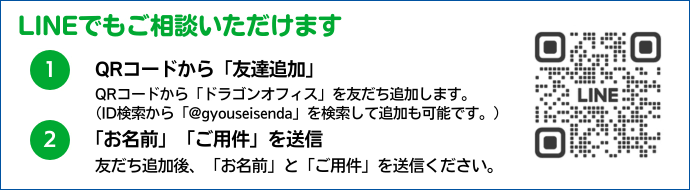

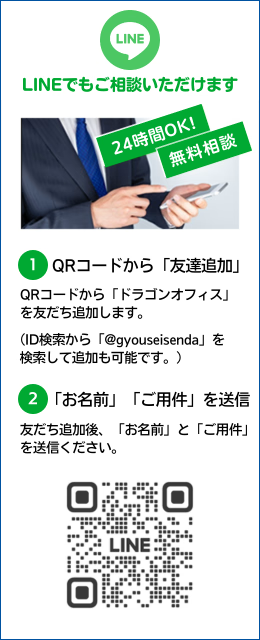

会社設立と同時に適格請求書発行事業者の登録も検討している場合は、その旨を当事務所の無料相談時にお知らせください。行政書士として会社設立業務を担う一方、税理士と協力しインボイス制度など財務会計部門の問題解決にあたることができます。まずはお気軽にお問い合わせください。